ウィークリーレポート・マンスリーレポート

ウィークリーレポート・マンスリーレポート

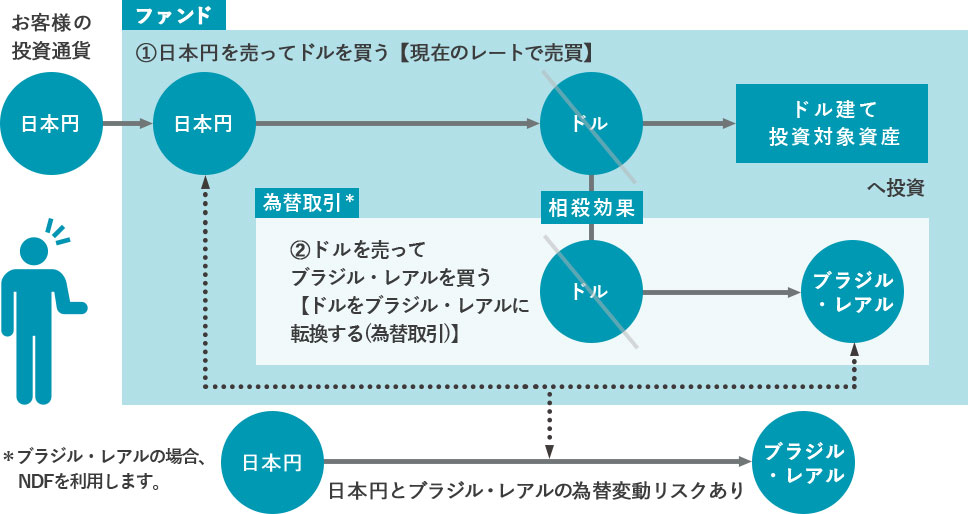

通貨選択型ファンドは、株式や債券などといった投資対象資産に加えて、為替取引の対象となる円以外の通貨も選択することができるように設計された投資信託です。

通貨選択型ファンドでは、投資対象資産の配当収入・利子収入、値上がり/値下がりに加えて、為替取引・為替ヘッジによるプレミアム/コスト、為替差益/差損が発生します。

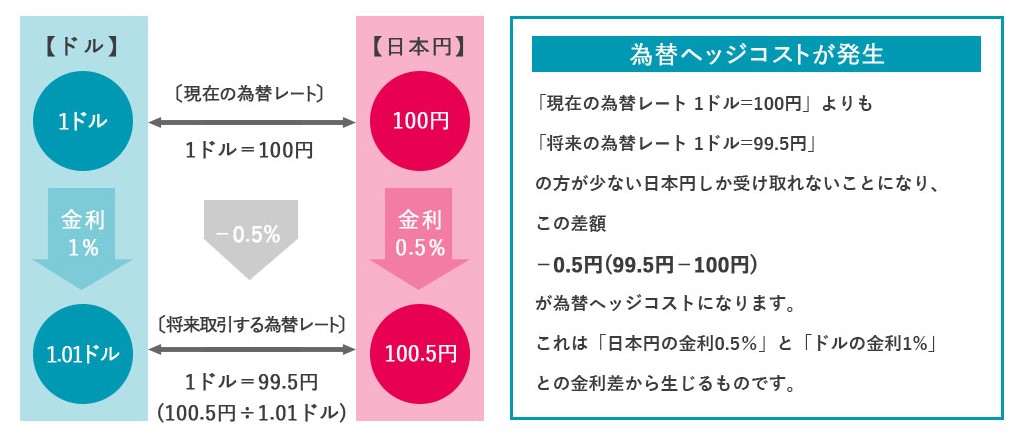

為替取引・為替ヘッジによるプレミアム/コストとは

交換する通貨間の金利差を反映し、現在の為替レートより将来取引する為替レートのほうが有利な条件となる場合、この差額を「為替取引・為替ヘッジによるプレミアム」と呼びます。反対に、現在の為替レートより将来取引する為替レートのほうが不利な条件となる場合、この差額を「為替取引・為替ヘッジによるコスト」と呼びます。

「取引対象通貨の短期金利>投資対象資産の通貨の短期金利」の場合はプレミアムが発生し、「取引対象通貨の短期金利<投資対象資産の通貨の短期金利」の場合はコストが発生することになります。

※上記はイメージ図であり、将来の運用成果を示唆あるいは保証するものではありません。また、手数料、税金等は考慮していません。

*NDF(Non-Deliverable-Forward、直物為替先渡取引)とは

売買した通貨の元本の交換を行わず、為替予約の期日に当該通貨を直物為替(スポット)レートとあらかじめ決定した為替レートの差額分のみをドルなどで決済(差金決済)することです。

どんな時に使う?

※主なNDFアジア通貨:中国元、インド・ルピー、インドネシア・ルピア、韓国ウォン等

主なNDF南米通貨:ブラジル・レアル、アルゼンチン・ペソ等

注意点

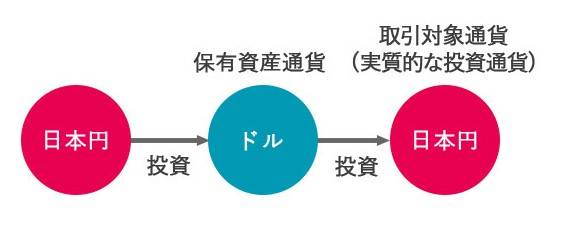

保有資産通貨と日本円で為替取引する場合は、「為替ヘッジ」といいます。

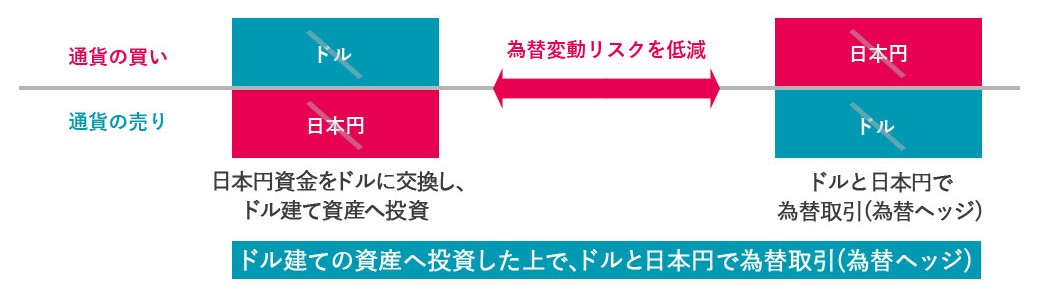

実際の運用では、こんなふうに使っています。

つまり為替変動リスクは相殺され、為替変動リスクを低減できると言えます。

※上記はシミュレーションであり、将来の運用成果を示唆あるいは保証するものではありません。また、手数料、税金等は考慮していません。

※実際の為替取引では、需給要因等によっては金利差相当分を上回るコストがかかる場合があることにご留意ください。